Guide : tout comprendre à l’impôt sur le revenu

On vous dit tout dans cet article dédié.

À quoi servent les impôts en France ?

Très simple, cela sert à financer tout ce qui est service public. D’ailleurs, il est important de préciser ici que les acteurs du service public sont soumis à trois grands principes :

- la continuité du service public

- l’égalité devant le service public

- l’adaptabilité (ou mutabilité)

Autrement dit ? Il s’agit de le faire évoluer au besoin et surtout de s’en servir comme d’un levier d’égalité. On parle ici de théorie. Pour la pratique, on vous laisse en juger par vous-même. Quoi qu’il en soit, nos impôts servent donc à financer tous ces services.

Tour d’horizon des principaux postes de dépense de l’Etat :

- L’assurance maladie et la couverture santé

- L’éducation nationale (au moins jusqu’à 18 ans)

- Les retraites (et donc le fait d’avoir un revenu)

- La défense et la sécurité

- L’administration en général

- Les infrastructures de transports

- Les loisirs et la culture

- La charge de la dette

Notons par ailleurs que l’impôt et les cotisations sociales sont deux choses bien différentes. Les impôts et taxes sont perçus par le FISC et le Trésor public, les cotisations sociales sont prélevées par les Urssaf et Pole emploi selon d’autres règles. L’impôt n’a pas de contrepartie directe alors que la cotisation sociale oui, elle donne droit à une prestation immédiate. Enfin, les deux sont en revanche des prélèvements obligatoires.

Bon à savoir : Dans de nombreux pays, les impôts sont bien plus bas. Cela explique par exemple que certaines entreprises décident de s’installer ailleurs, tout comme des particuliers. En revanche, cela veut aussi dire qu’il y a moins de services publics. Plus concrètement, cela implique que chaque personne doit davantage se protéger de façon à anticiper les sujets de la vie (retraite, chômage, problème de santé, etc…). Et parfois, cela a tendance à accroître les inégalités.

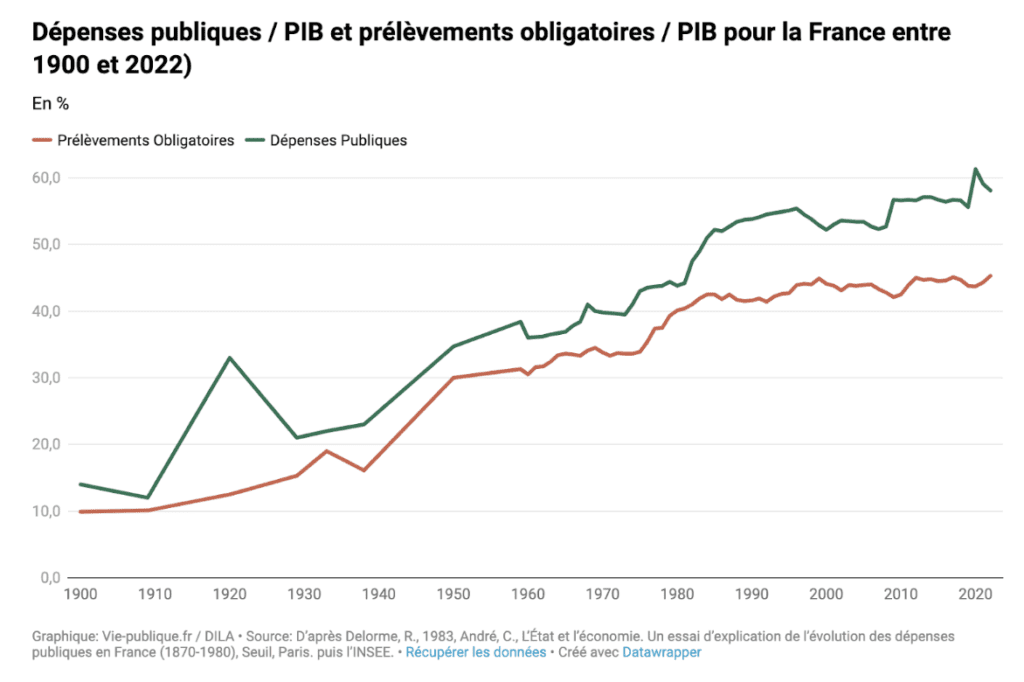

Pourquoi les impôts ont-ils tendance à augmenter ?

Aujourd’hui, les recettes de l’État sont inférieures à ses dépenses, et c’est le cas depuis toujours. C’est la raison pour laquelle l’Etat doit emprunter de l’argent régulièrement. C’est également pour cela que dans les dépenses du budget de l’Etat, il y a cette fameuse “charge de la dette”.

Bon à savoir : Vous avez peut-être déjà entendu parler du terme de paupérisation ? Cela veut simplement dire que le niveau de service fourni irait plutôt vers le bas et qu’en parallèle pourtant, les dépenses de l’Etat augmentent. C’est effectivement ce qui se passe. Cela se voit d’ailleurs avec le graphique ci-dessous.

Vous avez maintenant la théorie, rentrons dans le vif du sujet. Vos impôts.

Comment calculer son impôt sur le revenu ?

La date de déclaration des impôts

La déclaration des revenus se fait chaque année entre avril et juin.

Cela permet de calculer le montant de l’impôt que vous devrez pour l’année à venir, en se basant sur vos revenus de l’année passée. Par exemple en 2023, nous déclarons donc ce que nous avons gagné en 2022. Cette organisation peut mener à différents cas spécifiques.

Le montant obtenu est ensuite déduit directement de vos revenus, à la source.

Les différentes situations après déclaration des impôts

Vous l’avez compris, cela fonctionne selon une estimation de votre revenu. Parfois, cela peut évoluer, à la hausse comme à la baisse. Il peut donc y avoir 3 cas différents :

- Le montant colle à l’estimation : Pas de complément à verser, pas de remboursement à attendre. C’est la situation idéale, aucune régularisation n’est à effectuer.

- Le montant a été surestimé : Vous avez donc payé trop d’impôts. Dans ce cas, c’est une bonne surprise en général, l’administration fiscale vous rembourse le trop perçu. Cela se fait normalement entre juillet et fin septembre.

- Le montant a été sous-estimé : C’est la situation la moins confortable. L’administration vous demandera alors de verser un complément en plus de ce que vous avez déjà payé. Le règlement doit se faire entre septembre et décembre.

Bon à savoir : Si le complément que vous devez verser est inférieur à 300 €, le règlement doit se faire en une fois et fin septembre. Si ce montant est supérieur à 300€, le règlement est automatiquement étalé par l’administration fiscale en 4 mensualités, de septembre à décembre. Cela vous permet de lisser les paiements et de gérer plus simplement votre trésorerie

Le calcul de votre impôt sur le revenu

1 - Déterminer le revenu brut global

Premier point, le revenu ne correspond pas simplement au salaire. C’est l’ensemble des revenus et gains que vous avez touchés au cours de l’année passée. Il y a d’ailleurs 8 grandes familles de revenus (ce sont ce que l’on appelle les revenus nets catégoriels) :

- Traitements, salaires, pensions et rentes viagères

- Rémunérations des dirigeants de société

- Bénéfices industriels et commerciaux (BIC)

- Bénéfices non commerciaux (BNC)

- Bénéfices agricoles

- Revenus fonciers

- Revenus mobiliers

- Plus-values immobilières, sur valeurs mobilières, sur biens meubles et professionnelles.

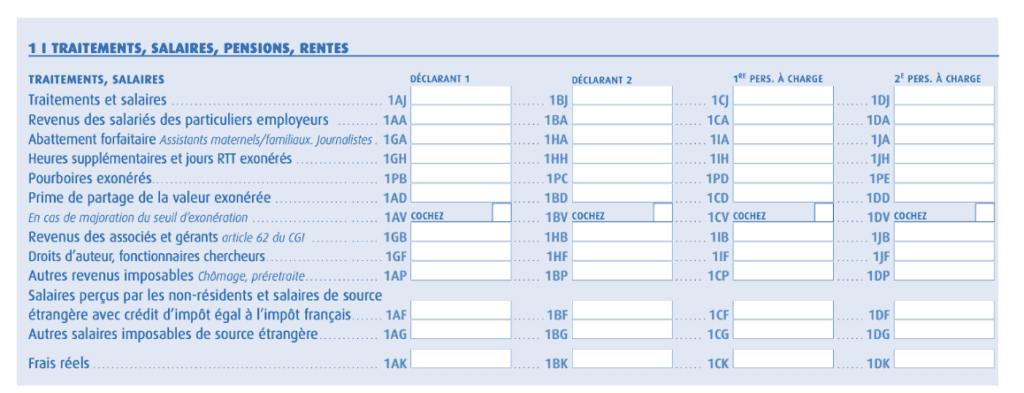

Voici concrètement à quoi ça ressemble sur la fiche de déclaration de revenus, avec ici la première catégorie (traitements, salaires, pensions, retraites).

Bon à savoir : Ce découpage permet d’appliquer des règles spécifiques à chaque catégorie. Le taux d’imposition n’est pas le même pour des bénéfices agricoles que pour un salaire par exemple.

2 - Calculer le revenu net imposable

- Vous avez maintenant identifié l’enveloppe globale de vos revenus de l’année passée (c’est l’addition de vos différents revenus). On parle de revenu brut global. Prochaine étape ? Savoir quels seront les impôts appliqués.

- À ce stade, il est possible de déduire certaines charges (pensions alimentaires, versements volontaires sur un PER, frais professionnels, etc…) ainsi que des abattements spécifiques (invalidité, personne âgée, mariage, etc…). La startup Climb a d’ailleurs référence 92 niches fiscales que l’on oublie trop souvent et qui pourraient pourtant permettre d’économiser en moyenne 699 € par an à chaque foyer.

Revenu net imposable = revenu brut global – charges / abattements spéciaux.

3 - Calculer son quotient familial

On vous en parle plus longuement dans notre article dédié au quotient familial.

En quelques mots, voici ce qu’il faut retenir :

- La composition de votre foyer (pacs ou mariage, personnes à charge, etc…) est traduite en termes de parts fiscales (1 part par exemple pour une personne célibataire et sans enfants)

- Chaque part fiscale correspond à un calcul spécifique

- Avec cette donnée, vous pouvez ensuite regarder le barème de l’impôt sur le revenu

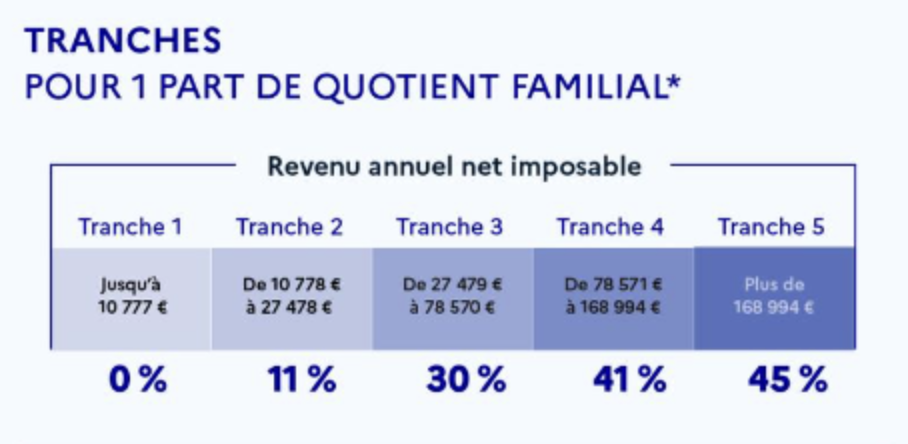

Voici par exemple le tableau pour une tranche de quotient familial en 2023

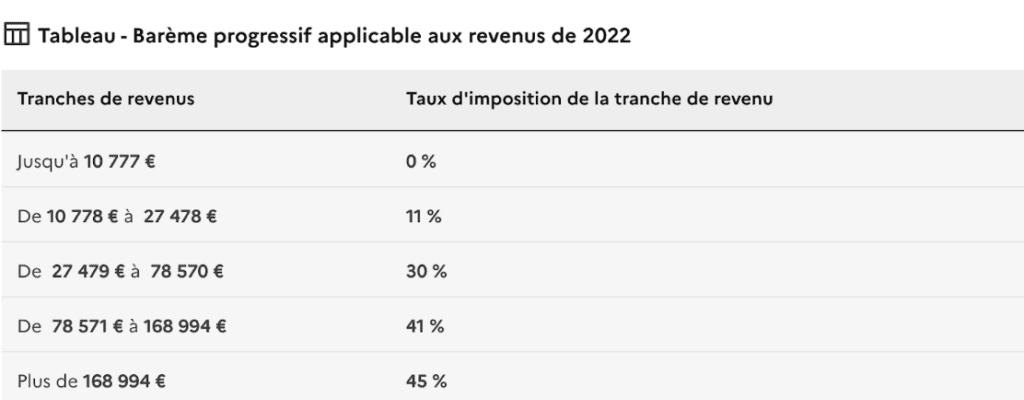

4 - Le barème de l’impôt sur le revenu

Pour procéder, il suffit de diviser le montant de votre revenu net imposable par le nombre de parts fiscales (comme expliqué juste au dessus). Vous savez ainsi dans quelle tranche vous vous situez.

Le revenu est découpé en plusieurs tranches, chacune avec un taux spécifique.

La première partie (jusqu’à 10 777€) n’est donc pas imposable, la deuxième (entre 10 778€ et 27 478€) est imposable à 11% et ainsi de suite. Vous devez ensuite multiplier le résultat obtenu par le nombre de parts pour obtenir l’impôt brut.

Bon à savoir : Il existe encore quelques subtilités. Avec ce calcul, vous arrivez à l’impôt brut. Pour aller au bout, il faut aller jusqu’à l’impôt net. Quelques dernières corrections peuvent donc encore être appliquées à ce stade (réduction d’impôt, décote, crédit d’impôts, etc…). Ce sont des cas spécifiques donc nous n’allons pas rentrer dans le détail, mais sachez que cela peut largement faire diminuer l’enveloppe finale.

Vers plus de liberté financière

D’ailleurs, nous avons sorti un livre dans lequel on passe au crible tous les sujets clés permettant de comprendre le sujet finance et les opportunités en termes de développement de vos finances personnelles.