Les intérêts composés, c’est le concept ultime pour comprendre comment réaliser de très beaux rendements sur le long terme, sans avoir obligatoirement besoin d’un investissement initial conséquent. En d’autres mots ? Un concept imparable pour celles et ceux qui font leurs premiers pas dans le domaine des finances personnelles.

Alors, qu’est ce que c’est concrètement ? Comment cela fonctionne ? Quel est le calcul des intérêts composés ? Quel retour je peux espérer ? Sur quelle échelle de temps ? Quelles sont les limites des intérêts composés ?

On vous dit tout dans ce guide dédié.

Qu’entend-on par intérêts composés ?

Le concept des intérêts composés est simple.

Lorsque vous placez votre argent, vous touchez des intérêts sur celui-ci. Plus tard, vous bénéficiez d’intérêts non seulement sur la somme initiale mais également sur les intérêts accumulés en plaçant votre argent. C’est un cercle vertueux.

Exemple : Vous avez placé 100€ et avez gagné 10€ d’intérêts. La fois d’après, vos nouveaux intérêts seront calculés non plus sur 100€ mais sur 110€, ils seront donc plus importants.

Quelle différence entre intérêts composés et taux d’intérêt ?

- Le taux d’intérêt : Le taux d’intérêt c’est le pourcentage que vous allez toucher pour un placement effectué. Par exemple, en février 2023, les taux d’intérêts du Livret A et du Livret Développement Durable (LDD) sont à 3%.

- Les intérêts composés : Il y a une notion de cumul. Reprenons l’exemple du livret A. La première année, vous allez toucher 3% d’intérêts sur la somme placée. L’année suivante, vous toucherez 3% sur la somme placée initialement + les intérêts de l’année précédente. Vos intérêts seront donc calculés sur un montant initial plus important.

Bon à savoir : La différence repose donc dans l’aspect cumulatif. Les intérêts composés sont un concept alors que le taux d’intérêt est une caractéristique d’un livret.

Quelle est la formule des intérêts composés ?

La formule des intérêts composés

Voici la formule de calcul des intérêts composés :

Capital final = capital de départ * (1 + rendement)^ (nombre d’années)

On vous montre un exemple chiffré plus bas.

Calculer ses intérêts composés sur 10 ans

Pour vous aider à vous projeter, voilà un exemple de ce que cela peut donner sur 10 ans.

Vous placez initialement 1 000 euros et le rendement annuel est de 5 %. Au bout de 10 ans, cela donne 1 000 x (1 + 5 %)^10 = 1 629 euros.

Quel est le meilleur moment pour lancer les intérêts composés ?

Et puisque l’on parle de montant, parlons également de date.

On ne va pas y aller par 4 chemins, plus tôt vous vous lancez, mieux ce sera.

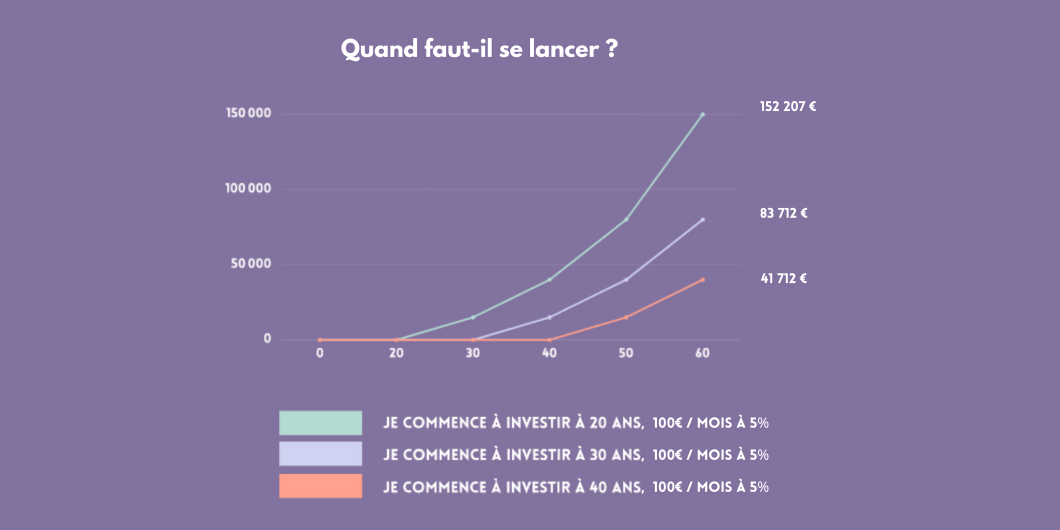

Sur le graphique ci-dessous, vous voyez 3 scénarios :

- Je commence à investir à 20 ans, 100 € par mois au rendement hypothétique de 5 %. J’aurai la somme de 152 000 € à 60 ans.

- Je commence à investir à 30 ans, 100 € par mois au rendement de 5 %. J’aurai la somme de 84 000 € à 60 ans.

- Je commence à investir à 40 ans, 100 € par mois au rendement de 5 %. J’aurai la somme de 42 000 € à 60 ans.

Un rapport qui peut aller du simple au triple donc. En d’autres mots, avec le mécanisme des intérêts composés, une année d’investissement supplémentaire vous rapporte, en moyenne, plus que l’année précédente.

Pas de scoop ici, plus vous commencez tôt plus vous laissez le temps à vos intérêts composés d’augmenter.Et commencer plus tard nécessite d’investir beaucoup plus pour rattraper le retard.

Ce qu’il faut retenir : En matière d’investissement et de constitution de votre patrimoine/matrimoine, ce qui fait la différence, c’est le facteur temps. Se préoccuper de ce sujet et se lancer dès que possible est un acte à la fois judicieux et bienveillant envers vous-même. Votre futur moi vous remerciera.

3 éléments clés sur les intérêts composés

Quelques informations bonus mais incontournables pour bien comprendre les enjeux, les avantages et les limites des intérêts composés.

1. Intérêts composés ou la 8e merveille du monde

On prétend ainsi qu’Einstein aurait qualifié les intérêts composés de « 8e merveille du monde ».

Mais concrètement, pourquoi sont-ils si merveilleux ? Pour y répondre, prenons un exemple.

Imaginons que vous décidiez d’investir la somme de 100 € sur les marchés financiers et que le rendement hypothétique de ce placement soit de 10 % (pour rappel, le rendement correspond

à la perte ou au profit d’un placement sur une certaine période, exprimé en pourcentage). Au bout d’un an, vous obtiendriez : 100 + (100 x 10 %) = 110 € 10 € gagnés à la fin de l’année 1.

Si vous réinvestissiez ces 110 € l’année suivante (année 2), à la fin de l’année 2, vous obtiendriez : 110 + (110 x 10 %) = 121 € >> 11 € gagnés à la fin de l’année 2.

Vous toucheriez donc 11 € au lieu de 10 €.

L’année suivante, vous obtiendriez 12,1 € et ainsi de suite. Les intérêts perçus la première année généreraient à leur tour des intérêts. Cet effet boule de neige, c’est que l’on appelle les intérêts composés.

2. La courbe des intérêts composés

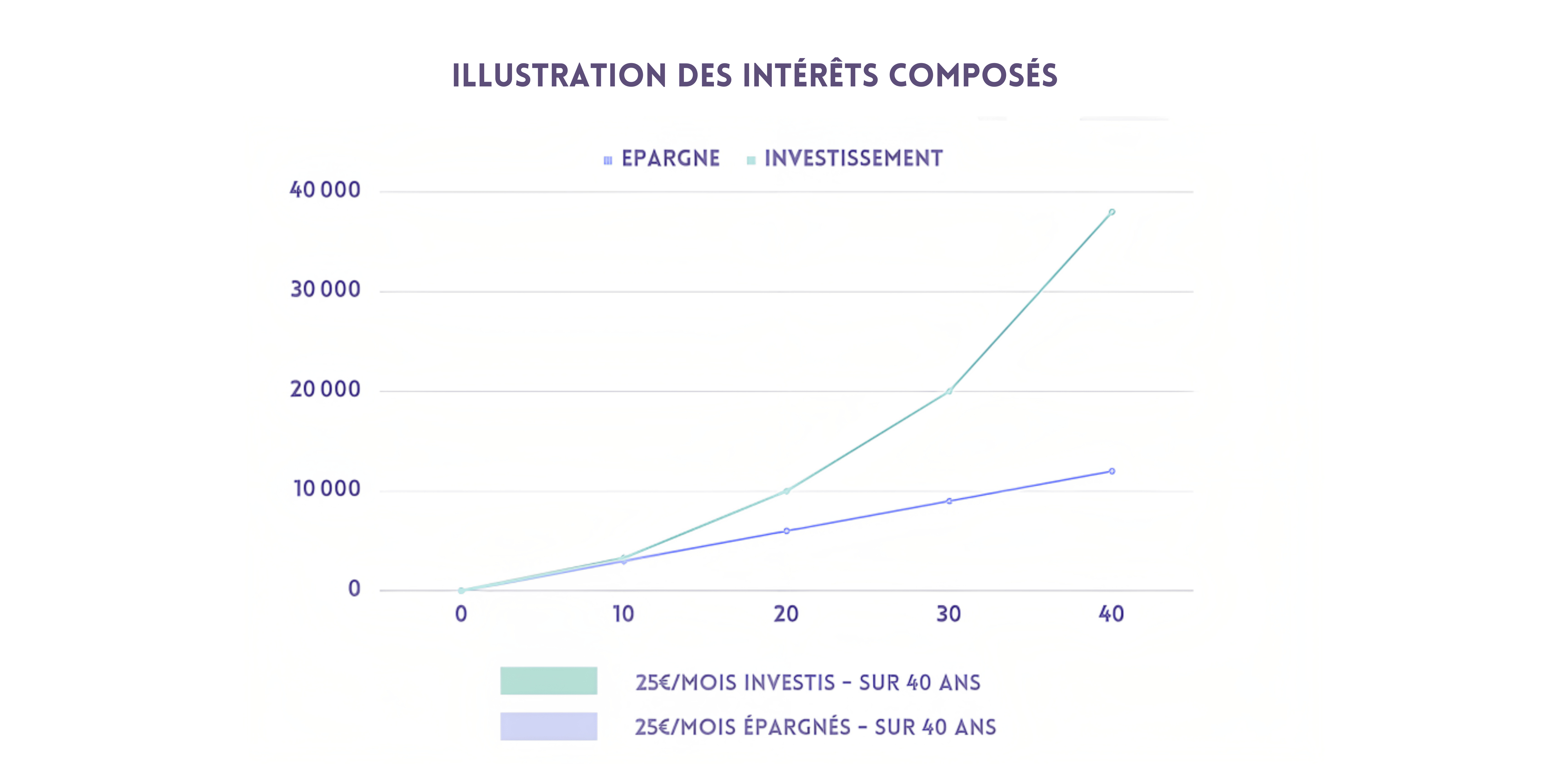

Rien de mieux qu’une courbe ou un graphique pour mieux se projeter.

Voici une illustration des intérêts composés.

Ainsi, dans l’exemple ci-dessus, 25 € épargnés chaque mois sur un comte courant donneront 12 000 € au bout de 40 ans, quand 25 € investis chaque mois donneraient 38 000 € sur la même période (en considérant un rendement moyen hypothétique de 5 %, facilement atteignable en pratique et en négligeant ici les impôts).

Une différence de 26 000 €.

Imaginez si vous multipliiez cet exemple par 10 ?

En investissant 250 € par mois, vous auriez l’équivalent de 260 000 € en plus. Le prix d’un logement en bonus. Cet exemple est aussi l’occasion de venir déconstruire une des grandes croyances limitantes en matière d’investissement : non, il n’est pas nécessaire d’être millionnaire pour investir. Suivre l’une ou l’autre de ces courbes ne tient qu’à une décision de votre part : celle de commencer tôt.

3. Les frais : élément clé à surveiller

Il y a un élément qui mérite une attention toute particulière.

Pour la majorité des placements, cette logique des intérêts composés est également à appliquer aux frais de gestion. Cas pratique. Imaginons que vous ayez des frais de gestion annuels de 3 %. Notons ici que le livret A ou le livret Développement Durable (LDD) n’ont aucun frais de gestion. Mais cela peut être le cas pour d’autres placements.

1% de frais en plus, c’est 1% de rendement en moins. Pour reprendre notre exemple, si le placement était à 4% au lieu des 5%, ce n’est pas 38 000€ au bout de 40 ans que nous aurions, mais 29 000€. C’est donc se priver de près de 30% des gains de nos investissements en les donnant à notre intermédiaire financier.

Où investir pour bénéficier des intérêts composés ?

Il existe une multitude de placements possibles pour les intérêts composés :

- Les classiques mais pas forcément les plus adaptés (livret A, Livret Développement Durable…)

- La Bourse

- Le Crowdfunding immobilier

- L’investissement locatif

- Les SCPI (toujours pour de l’investissement immobilier)

Le must : pouvoir limiter la friction fiscale en investissant sur des enveloppes dont on paie les impôts quand on retire les gains (assurance-vie ou PEA).

Découvrez notre simulateur d’intérêts composés

Nous avons créé un simulateur clé en main pour vous accompagner dans vos projections. Il vous permet de rentrer vos paramètres (durée de placement, montant initial, intérêt du placement…) et de voir en direct les gains moyens potentiels à long terme. Avec ça, vous avez tous les éléments pour passer à l’action et vous projeter dans l’avenir. Toutes les personnes inscrites à START peuvent en bénéficier tout au long de leur vie. Pour consulter START, c’est par ici :

À noter : Les articles et informations mis à disposition sur le site de FEMCA sont fournis à des fins d’information et d’éducation et ne constituent pas des conseils financiers. Nous ne connaissons pas votre situation chère lectrice ou (cher lecteur ?), donc comment pourrions-nous vous donner des conseils personnalisés ? La lecture de cet article devrait vous inspirer, vous aider à choisir, mais elle requiert une étude de votre part pour savoir si ce qui est présenté ici correspondrait à votre situation. C’est aussi pour apprendre à mener cette étude que nous dispensons des formations. Investir comporte des risques de perte en capital, c’est pour cela qu’on ne naît pas investisseuse, on le devient ! Belle lecture !