Immobilier locatif une bonne stratégie ?

Mais concrètement, qu’est ce que cela implique ? Quels sont les avantages et inconvénients de ce type d’investissement ? Quelles sont les perspectives à court et moyen terme (aides, subventions, réductions d’impôts, offres sur le marché, etc…) ?

On vous dit tout.

Qu’est ce que l’immobilier locatif en meublé (LMNP) ?

On parle en général du statut de Loueur Meublé Non Professionnel (ou LMNP). En opposition avec le statut de Loueur Meublé Professionnel.

Cela s’oppose ainsi à Loueur Meublé Professionnel (LMP). On pourrait également le distinguer de la location dite nue : d’un bien vide qui ne remplit pas les conditions d’un logement meublé et ne possède pas le minimum nécessaire de mobilier.

Les équipements obligatoires pour justifier d’un bien meublé

Concrètement, ce point est cadré par le décret n° 2015-981 du 31 juillet 2015. Il définit ainsi la liste des équipements dont le locataire devra bénéficier.

Voici les points clés à retenir :

- Literie comprenant couette ou couverture

- Dispositif d’occultation des fenêtres dans les pièces destinées à être utilisées comme chambres à coucher

- Plaques de cuisson

- Four ou four à micro-ondes

- Réfrigérateur et congélateur ou, au minimum, un réfrigérateur doté d’un compartiment permettant de disposer d’une température inférieure ou égale à – 6 °C

- Vaisselle nécessaire à la prise des repas

- Ustensiles de cuisine

- Table et sièges

- Étagères de rangement

- Luminaires

- Matériel d’entretien ménager adapté aux caractéristiques du logement

Il s’agit du minimum présent dans un appartement pour qu’il soit considéré comme meublé et pour pouvoir prétendre récupérer les recettes sous le statut LMNP.

Si l’un des éléments de cette liste fait défaut, la location pourra être requalifiée comme location nue et une fiscalité différente s’appliquera.

Bien entendu, libre à vous de compléter cette liste minimale avec tout le confort que vous souhaitez pour vos locataires.

5 Avantages clés de l’immobilier locatif en meublé

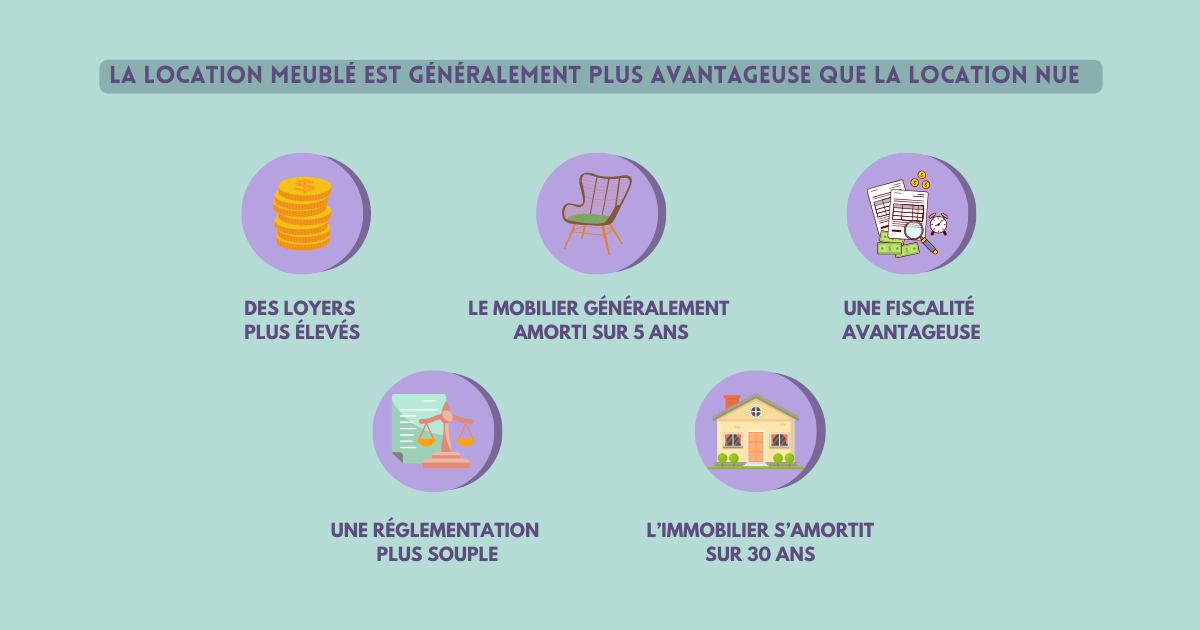

En général, la location meublée implique des changements fréquents de locataires ainsi qu’un investissement mobilier conséquent. Toutefois, les avantages non négligeables que représente ce type de location le rendent souvent plus attractif qu’une location à nue.

- Louer en meublé permet de louer plus cher qu’en nu (les loyers sont environ 10 à 15 % plus cher) : pour un investissement qui génère 700 €/mois en nu, il générera 800 € environ en meublé. Est-ce rentable ? Pour meubler un T2, il faut compter 4 000 €. Pour 4 000 € de « surcoût » initial, on génère 1 200 €/ an supplémentaires… soit une rentabilité de 30 %. (1200 x 100/4000).

- Se distinguer de la concurrence. Les logements loués en nu se caractérisent souvent par leurs murs blancs/parquets/carrelages pour plaire à tout le monde. En meublé, il est possible de jouer sur quelques notes de décoration en plus de la cuisine équipée.

- La durée du bail en meublé n’est que de un an. En location nue, la durée du bail dure 3 ans. Il y a donc plus de flexibilité en location en meublé.

- Le dépôt de garantie (appelé fréquemment, à tort, « la caution ») pour tenir compte du mobilier, est plus élevé et plafonné à 2 mois de loyer hors charges. En location nue, c’est 1 mois de loyer hors charges maximum.

- La fiscalité est plus avantageuse : un abattement plus élevé au micro, plus de charges déductibles au réel, avec la possibilité d’amortir le bien comme le ferait une entreprise…

Quels sont les inconvénients de l’investissement dans l’immobilier locatif en meublé (LMNP) ?

Tour d’horizon des points plus contraignants à prendre en compte :

- Un peu plus de documents administratifs lors de la signature du bail (inventaire du mobilier…).

- Une comptabilité plus compliquée au réel, car les amortissements entrent en jeu.

- Plus de gestion locative : les locataires seront plus souvent amené·e·s à vous solliciter parce qu’un équipement ne fonctionne plus ou qu’il faut effectuer de petits travaux. Si vous préférez passer moins de temps sur la logistique, il peut être intéressant d’opter pour un investissement meublé dans un concept de résidence gérée comme un EHPAD (établissement d’hébergement pour personnes âgées dépendantes) ou une résidence étudiante notamment.

- Des durées de séjour plus courtes : les locations meublées sont en général des locations de passage, réservées à des petites surfaces (à l’exception des colocations) ou le/la locataire reste rarement plus de 2 ans.

- Impossible de réduire la fiscalité des revenus fonciers/ salariés, puisque les revenus sont des revenus BIC (bénéfices industriels et commerciaux) et non des revenus fonciers.

- Une taxe supplémentaire appelée la CFE (cotisation foncière des entreprises) est payée, dont vous êtes exonéré·e la première année. Vous en payez la moitié la deuxième année, et puis le montant total les années suivantes. Elle coûte plusieurs centaines d’euros et dépend des recettes.

- Le/la locataire dispose lui/elle aussi d’un préavis d’un mois pour rendre le logement. En location nue, le préavis est de 3 mois, sauf si le logement est en zone tendue. Dans ce cas, même en location nue, le préavis est d’un mois.

Bon à savoir : Pour ce qui est de l’imposition, l’abattement est de 50 % au régime micro (contrairement à 30 % en location nue), car on estime qu’il y aura plus de charges chaque année pour l’entretien du bien. Il s’agit du régime qui s’applique par défaut lorsque vous faites de la location meublée, que vous pouvez modifier sur demande en envoyant un courrier. Pour être au régime micro, il faut que les recettes des loyers charges comprises soient inférieures à 77 700 € par an, sinon vous basculez automatiquement au régime réel.

Quelle imposition pour le régime de location meublée ?

Il existe deux régimes : le régime micro et le régime réel. Ces régimes dépendent du montant des recettes locatives perçues et du choix du contribuable.

Que se passe-t-il au régime micro ?

Pour ce qui est de l’imposition, l’abattement est de 50 % au régime micro (contrairement à 30 % en location nue), car on estime qu’il y aura plus de charges chaque année pour l’entretien du bien. Il s’agit du régime qui s’applique par défaut lorsque vous faites de la location meublée, que vous pouvez modifier sur demande en envoyant un courrier. Pour être au régime micro, il faut que les recettes des loyers charges comprises soient inférieures à 77 700 € par an, sinon vous basculez automatiquement au régime réel.

Que se passe-t-il au régime réel ?

Contrairement à la location nue, il est aussi possible de compter comme charges les frais d’acquisition (les frais de transaction, les frais de notaire). Sans rentrer dans les détails, s’ajouteront aussi des amortissements qui permettront de réduire la base imposable. Une fois cette nouvelle base calculée, l’imposition sera prélevée à hauteur de la tranche marginale d’imposition et des prélèvements sociaux.

À ce stade, il est recommandé de se faire accompagner par un·e comptable même si la loi ne vous y oblige pas. Si vous adhérez en plus à un centre de gestion agréé (CGA), cela vous permettra de réduire de 2/3 vos frais de comptabilité, tout en défiscalisant le tiers restant. L’investissement immobilier est très souvent la cible de nouvelles mesures gouvernementales (avec les restrictions Airbnb, l’encadrement des loyers, le permis de louer…), quand il n’est pas sujet aux crises. Les investisseur·euse·s qui avaient basé leur stratégie uniquement sur de la location de courte durée ou de locaux commerciaux ont très largement subi la crise de la Covid-19.

Un mot d’ordre : diversifier.

Quel avenir pour les LMNP ?

Il existe ce que l’on appelle Le CAP (pour Comité d’Action Publique).

Ce dernier réunit 44 experts chargés et ils sont chargés de réformer l’État, identifier les réformes nécessaires pour améliorer l’efficacité des actions dans le pays. Il se trouve que le dernier rapport a ciblé les dispositifs de loi Pinel et le statut LMNP.

Leur conclusion ?

Les aides proposées ne permettent pas d’augmenter le parc locatif comme espéré et ne sont peut-être pas suffisamment efficaces. Plus concrètement, cela veut dire qu’elles pourraient être réduites voire diminuées dans les prochaines années. Pour le moment, ce ne sont que des projections mais c’est donc un sujet à suivre de près. On vous tiendra au courant des avancées que l’on voit.

En attendant, découvrez notre programme de formation : START – Lancer son premier investissement en moins de 3 semaines

À noter : Les articles et informations mis à disposition sur le site de FEMCA sont fournis à des fins d’information et d’éducation et ne constituent pas des conseils financiers. Nous ne connaissons pas votre situation chère lectrice ou (cher lecteur ?), donc comment pourrions-nous vous donner des conseils personnalisés ? La lecture de cet article devrait vous inspirer, vous aider à choisir, mais elle requiert une étude de votre part pour savoir si ce qui est présenté ici correspondrait à votre situation. C’est aussi pour apprendre à mener cette étude que nous dispensons des formations. Investir comporte des risques de perte en capital, c’est pour cela qu’on ne naît pas investisseuse, on le devient ! Belle lecture !